Yksi työtehtävistäni on seurata sijoitusmarkkinoita ja kuukausittain analysoida Suomessa toimivien sijoitusrahastojen avainlukuja: paljonko lunastettiin, paljonko sijoitettiin? Mitkä rahastotyypit kasvattivat pääomia, mitkä eivät? Ja analysoida miten sijoitusmarkkinoilla tapahtuvat muutokset heijastuvat sijoitusrahastoihin virtaaviin varoihin? Näiden lukujen ja analyysien pohjalta julkaisemme kuukausittain raportin Suomeen rekisteröityjen sijoitusrahastojen kehityksestä.

Ehkä keskeisin oppi, mikä lukujen seuraamisesta on tarttunut on, että lukuja ei pidä tuijottaa liikaa. Paras sijoitusoppi rahastoihin kuukausittain säästävälle on, että kannattaa pitää sijoitussuunnitelmastaan kiinni ja nukkua yönsä rauhassa. Näin tekee – ainakin toivottavasti – yli 1,5 miljoonaa suomalaista, joilla Tilastokeskuksen varallisuustutkimuksen mukaan oli rahastosäästöjä vuonna 2022.

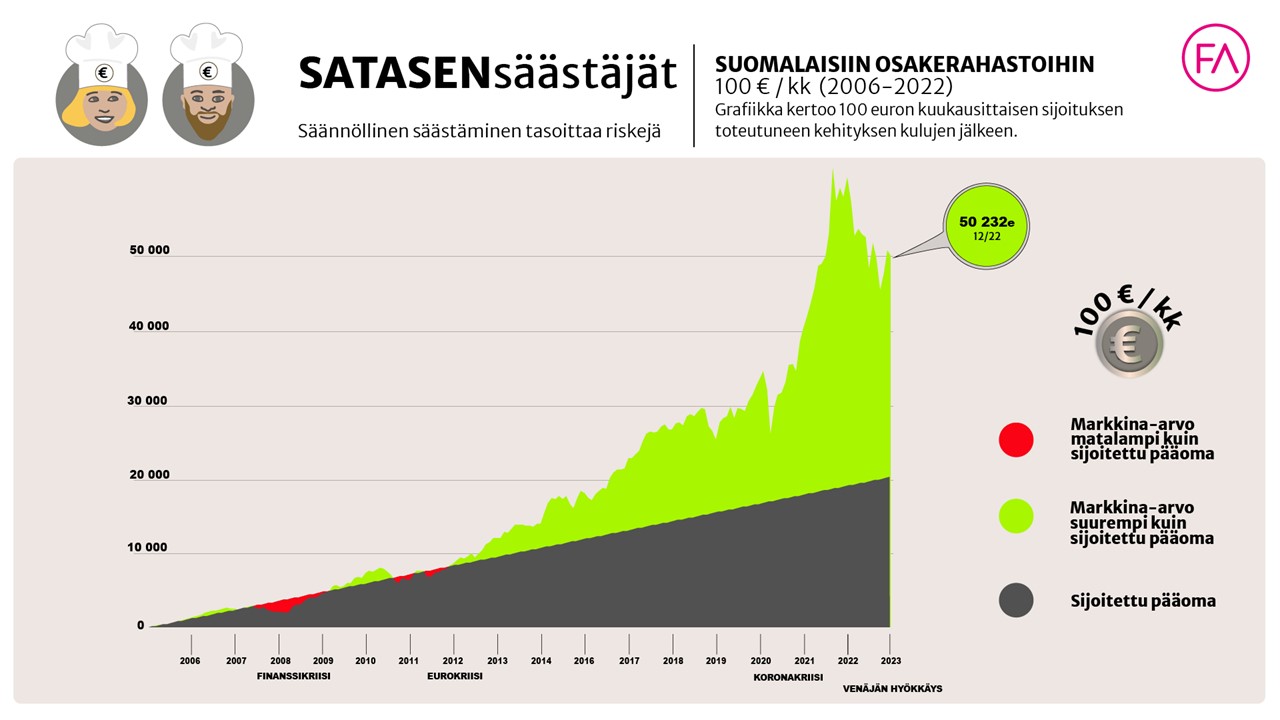

Rahastosäästäminen on pitkäjänteistä sijoittamista, jonka nousut ja laskut tasoittuvat pitkällä aikavälillä. Finanssiala ry laski alkuvuodesta 2022, miten sadan euron kuukausittainen sijoitus suomalaisessa osakerahastossa kasvattaa arvoaan verrattuna siihen, että raha olisi tilillä. Esimerkkitapauksessa sijoituksen aikajänne on vuodesta 2006–2023.

Kuvasta ilmenee, että satasen sijoitus yli kaksinkertaistaa arvonsa rahastossa. Kuvasta käy myös ilmi, että sijoittamiseen sisältyy nousuja ja laskuja. Laskuja ei pidä pelästyä: pitkäjänteinen kuukausittainen rahastosäästäjä nukkuu epävarmoista näkymistä huolimatta yönsä hyvin.

======

Miksi antaisin osan sijoitukseni tuotoista pankille tai rahastoyhtiölle?

======

Kaikki eivät halua seurata pörssikursseja tai osakemarkkinoita. Osaa kotimaisista pörssiyhtiöistä vielä moni jaksaa seurata, mutta ulkomaisiin ei enää riitä aikaa, vaikka markkinat muuten kiinnostaisivat. Sijoittaja saattaa myös haluta hajauttaa riskiä osakemarkkinoiden lisäksi korkomarkkinoille tai kiinteistömarkkinoille. Perinnöksi saatua metsäkiinteistöä ei jakseta enää hoitaa, joten se halutaan myydä ja sijoittaa rahat metsärahastoon.

Suoran osakesäästämisen ja rahastosäästämisen eroa voi avata kalastusanalogialla: Kalaruoan ystävä voi pyydystää merestä tai järvestä itselleen herkullista syötävää aivan ilmaiseksi. Jos rannalla kykkiminen ei innosta, helpommalla pääsee, jos ostaa kalakeittoaineksensa torilta, vaikka siitä joutuukin hieman maksamaan. Torilla valikoima on myös laajempi kuin itse pyydystettynä.

Sama pätee sijoittamiseen. Voit itse sijoittaa suoraan osakkeisiin tai haluamasi rahasto-osuuteen. Voit myös pyytää palvelutarjoajaa sijoittamaan puolestasi tietyn summan säästöjäsi. Esimerkiksi rahastoon sijoittava ilmoittaa palveluntarjoajalle sopivan sijoitussumman ja toivomansa tuoton. Pankin tai sijoitusyhtiön ammattilaiset sitten palkkiota vastaan seuraavat markkinoita ja hoitavat hajautuksen ja varojen hoidon.

Jos on innostusta, osaamista ja aikaa osakekurssien seuraamiseen, niin kaikin mokomin. Kaikilla näitä ei ole, ja siksi kaikenlaista säästämistä ja sijoittamista on edistettävä – sekä suoraa osakesijoittamista että epäsuoraa sijoittamista rahastoihin tai vaikkapa vakuutuksiin.

Rahastosijoittamisesta sekä siitä, miten rahastoista voisi saada lisää verotuloja Suomeen, keskustellaan Finanssiala ry:n Pyöreän pöydän webinaarissa 19.1.2024. Lue lisää ja ilmoittaudu.

Kirjoitus on osa Kansankapitalismi-juttusarjaa, jossa käsittelemme erilaisia säästämiseen ja sijoittamiseen liittyviä aiheita. Lue sarjan aiemmat kirjoitukset:

- Arno Ahosniemi: Kansankapitalismi hyödyttää ennen kaikkea alempaa keskiluokkaa – viisastelevat koiranleuat ummistavat tältä silmänsä

- Vapaaehtoinen eläkesäästäminen on elvytettävä – suomalaisten into eläkesäästämiseen on Euroopan alhaisinta

Jäikö kysyttävää?

|Ota yhteyttä aiheen asiantuntijaan

Janoatko lisää?

Tähän aiheeseen liittyviä uutisia ja kolumneja

Rahastomarkkinoilla oli kesäkuussa myönteinen vire – uusia pääomia kertyi kaikkiin rahastoluokkiin yhteensä yli 1,3 miljardia euroa

Huhtikuun markkinamyllerrys vaihtui toukokuussa kurssinousuun – rahaa virtasi erityisesti osake- ja yhdistelmärahastoihin

Nopeasta toiminnasta kiitos – rahastoliiketoiminta voi pysyä jatkossakin Suomessa

Markkinoiden heilunta näkyi – huhtikuussa pääomia siirrettiin lyhyen koron rahastoihin