- Komissio valmistelee suurta maksamisen uudistusta, kolmatta maksupalveludirektiiviä (PSD3) ja siihen liittyvää maksupalveluasetusta (PSR)

- Komission ehdottamien uudistusten kustannukset ja hallinnolliset vaikutukset on arvioitava tarkasti.

- Tärkeää on myös sääntelyn selkeys ja päällekkäisen sääntelyn välttäminen.

- Myös siirtymäaikojen on oltava riittäviä.

- Tietojen vaihto pankkien välillä epäilyttävistä liiketoimista helpottaisi huijausten torjuntaa.

- Pankkien korvausvastuun kiristäminen saattaisi lisätä rikollisuutta entisestään.

Toinen maksupalveludirektiivi (PSD2), tuli voimaan vuonna 2018. Sen tuomia uudistuksia olivat muun muassa sähköisen tunnistautumisen vaatimus verkko-ostoksissa sekä kolmansien osapuolten pääsy pankkien ylläpitämille maksutileille. Viidessä vuodessa toimintaympäristö on muuttunut, joten komissio on päättänyt arvioida sääntelyä uudelleen. Tästä on syntynyt ehdotus kolmanneksi maksupalveludirektiiviksi (PSD3) sekä maksupalveluasetukseksi (PSR).

Komissio valmistelee uutta suurta muutosta maksamisen sääntelyyn. Finanssialan toiveet maksupalvelusääntelyn uudelleentarkastelussa ovat, että kustannukset ja hallinnolliset vaikutukset arvioidaan tarkasti ja pidetään huolta siitä, että muutoksista ei aiheudu kohtuutonta taloudellista tai hallinnollista taakkaa. Myös siirtymäaikojen on oltava riittäviä.

PSD2-sääntelyssä pankit velvoitettiin tarjoamaan rajapintansa maksutta kolmansien osapuolten käyttöön ja toteuttamaan niihin samat toiminnallisuudet, jotka ovat pankin omien asiakkaiden käytössä. Periaate on epätasapainoinen, sillä se lisää pankkien kuluja ja rajoittaa niiden mahdollisuutta kilpailla omilla ratkaisuillaan. Tähän tulisi saada korjaus sääntelyn uudelleentarkastelussa.

”Samaan aikaan maksupalvelua koskevien ehdotusten kanssa annetussa Open Finance -ehdotuksessa ongelma on ratkaistu mahdollistamalla finanssialan yrityksille kompensaatio niiden luovuttamasta datasta. Kompensaatio tasoittaisi tilannetta myös maksamisen sääntelyssä, joka tällä hetkellä suosii kolmansia palveluntarjoajia”, huomauttaa Finanssiala ry:n johtava asiantuntija Teija Kaarlela.

Tietojenvaihto helpottaisi huijausten torjuntaa

Myös huijausten torjuntaa lainsäädäntötasolla säätelee maksupalveludirektiivi. Komissio esittää asetusehdotuksessaan väärinkäytösten ehkäisemisen työkaluiksi tietojenvaihtoa rikoksiin mahdollisesti käytetyistä tileistä sekä saajan tilinumeron ja nimen vertailupalvelua.

”Ehdotus on hyvä ja perusteltu. Tietojenvaihdon mahdollistaminen epäilyttävistä liiketoimista ja niin sanotuista muulitileistä on tehokas tapa vaikeuttaa rikollisten työtä”, Kaarlela toteaa.

PSD2:n perusteella pankkien korvattavaksi tulevat esimerkiksi varastetulla kortilla tai kalastelulla huijareiden haltuun saaduilla pankkitunnuksilla tehdyt maksut, jos asiakas ei ole ollut niiden tallessa pitämisessä törkeän huolimaton. Uudessa sääntelyssä pankin korvattavaksi tulisivat sellaisetkin huijaukset, joissa rikollinen on onnistunut pankin nimissä esiintymällä huijaamaan asiakkaan itsensä tekemään maksun rikollisille.

Pankit käyttävät merkittävästi resursseja väärinkäytösten havaitsemiseen ja estämiseen ja tiedottavat ja opastavat asiakkaitaan jatkuvasti välttämään väärinkäyttöyrityksiä.

”Korvausvastuun tiukentaminen ei vähentäisi rikollisuutta. Se voi sen sijaan vähentää asiakkaiden huolellisuutta, jos nämä uskaltavat ottaa enemmän riskiä nettiasioinnissaan luottaen siihen, että pankki korvaa huijareille menneet rahat. Tämä taas edistäisi rikollisten onnistumista sekä voisi jopa johtaa uudentyyppiseen rikollisuuteen”, Kaarlela huomauttaa.

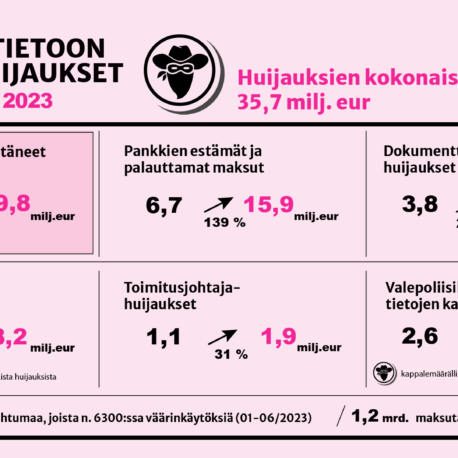

Huijaukset ovat kasvava ongelma. FA uutisoi syyskuun puolivälissä, että pankit ovat alkuvuodesta 2023 onnistuneet estämään 15,9 miljoonan euron edestä huijauksia tai saaneet palautettua petoksella viedyt rahat asiakkaille. Määrä on yli kaksinkertaistunut vuoden 2022 ensimmäisestä puoliskosta, jolloin pankit saivat estettyä huijauksia 6,7 miljoonan euron edestä.

Myös asiakkailta huijattu rahamäärä nousi reippaasti: Vuoden 2023 tammi-kesäkuussa suomalaisilta vietiin yhteensä 19,8 miljoonaa euroa. Vuotta aiemmin määrä oli 10,8 miljoonaa.

”Tärkeintä on lisätä asiakkaiden tietoisuutta. Suurimmassa osassa onnistuneita huijauksia asiakas on itse – joko manipuloituna tai epähuomiossa – hyväksynyt rahansiirron rikollisille. Pahimmissa tapauksissa esimerkiksi rakkaushuijauksen uhri on siirtänyt rahansa pankin varoituksista huolimatta.”

Jäikö kysyttävää?

|Ota yhteyttä aiheen asiantuntijaan

Janoatko lisää?

Tähän aiheeseen liittyviä uutisia ja kolumneja

Käteisen nostaminen väheni vuoden 2024 jälkipuoliskolla – käteisen käyttö tuskin lisääntyisi, vaikka määrää kasvatettaisiin

Käteinen raha ei ole katoamassa – sen määrää ei pidä kasvattaa ilman todellista kysyntää tai tarvetta

Hallitus luopumassa rahapelien hyödyttömistä maksuliikenne-estoista – Resurssit parempaan käyttöön

FA:n jäsenpankeilta suositus pikamaksuasetuksen velvoittamaan maksunsaajan tarkistamiseen