- Osinkojen uusi lähdevero soveltuisi nykyiseen osinkoverojärjestelmään huonosti ja tekisi siitä entistä monimutkaisemman, toteaa valtiovarainministeriön asiantuntijaryhmän loppupäätelmässään

- Tämä on tasapainoinen ja kotimaista omistajuutta tukeva linjaus.

- Työryhmän mukaan osinkojen viiden prosentin lähdeveroa ei olisi perusteltua ottaa osaksi Suomen verojärjestelmää.

- Työryhmä julkisti mietintönsä tiistaina 8.6.2021.

Valtiovarainministeriön asiantuntijaryhmän loppupäätelmä, että osinkojen uusi lähdevero soveltuisi nykyiseen osinkoverojärjestelmään huonosti ja tekisi siitä entistä monimutkaisemman, on tasapainoinen ja kotimaista omistajuutta tukeva linjaus. Työryhmän mukaan osinkojen viiden prosentin lähdeveroa ei olisi perusteltua ottaa osaksi Suomen verojärjestelmää. Työryhmä julkisti mietintönsä tiistaina 8.6.2021.

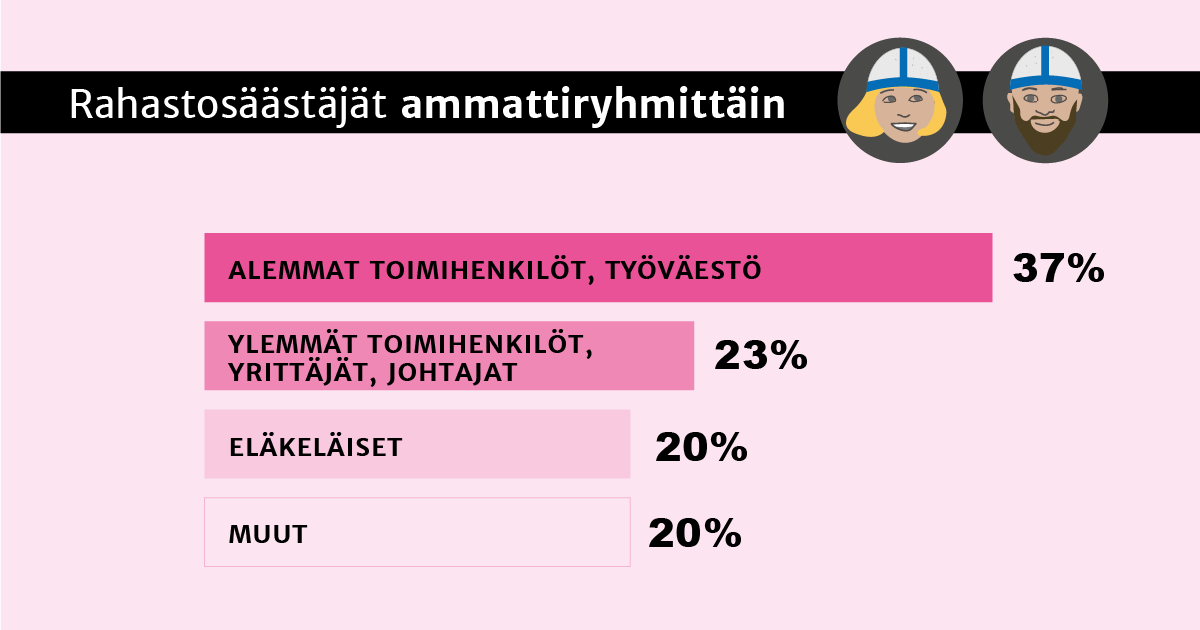

”Uudenlaiset omistamiseen ja sijoittamiseen kohdistuvat veronkiristykset eivät tukisi kotimaista omistajuutta, joten työryhmän linjaus on tämän vuoksi erittäin merkittävä ja vaikuttava. Nyt ei kaivata uusia investointien tulovirtoihin kohdistuvia verokapuloita talouden rattaisiin. Suomalaisia tulee kannustaa säästämiseen ja sijoittamiseen, yksin sijoitusrahastojen osinkotulojen verotus kiristäisi noin miljoonan suomalaisen rahasto-osuudenomistajan verotusta. Työeläkevakuutusyhtiöiden suhteen vero pienentäisi työeläkevarojen tuottoa ja lisäisi tulevaisuudessa paineita korottaa eläkevakuutusmaksuja”, toteaa Finanssiala ry:n (FA) johtava veroasiantuntija Lauri Luukkonen, joka oli mukana asiantuntijana valtiovarainministeriön työryhmässä.

VM:n selvityksessä tarkasteltavien verosuunnitelmien taustalla oli ajatus saada etenkin ulkomaisia toimijoita verottaviksi. Lähdeveroa on vaikea kohdistaa vain ulkomaisiin toimijoihin, koska EU-oikeuden nojalla ulkomaiset osingonsaajat voivat rinnastua verotuksessa suomalaisiin julkisyhteisöihin, sijoitusrahastoihin, yleishyödyllisisiin yhteisöihin ja työelävakuutusyhtiöihin, ja saada rinnastumisen perusteella osingot Suomesta verovapaasti. Jos ulkomaisten osingonsaajien verokohtelua halutaan muuttaa, on muutettava myös kotimaisten verovapaiden osingonsaajien verokohtelua, todetaan mietinnössä.

Verosopimusten sekä EU:sta peräisin olevan emo- ja tytäryhtiöiden välisiin osinkoihin sovellettavan verosääntelyn vuoksi Suomi ei voisi periä veroa valtaosasta ulkomaille maksettavista osingoista, vaikka uusi osinkojen lähdevero otettaisiin käyttöön. Tällaisia osinkojen verotuksen estäviä verosopimuksia Suomella on Irlannin, Ison-Britannian, Meksikon ja Ranskan kanssa. Lisäksi muun muassa Yhdysvaltojen kanssa tehdyn verosopimuksen mukaan eläkerahastot on vapautettu verosta.

Lähdevero antaisi kilpailuedun ulkomaisille rahastoille

Kertyvien verotuottojen määriin liittyy työryhmän mukaan epävarmuutta, jolloin epäselväksi jää, kuinka suuri on kertyvien verotuottojen myötä saatava hyöty suhteessa verojärjestelmän monimutkaistumisesta ja verotuksen kiristymisestä taloudelle aiheutuvaan haittaan.

”Käytännössä osinkojen lähdevero jäisi lähinnä kotimaisten tahojen maksettavaksi. Lähdevero antaisi kilpailuedun esimerkiksi ulkomaisille sijoitusrahastoille kotimaisiin verrattuna. Sijoitukset liikkuvat liukkaasti rajojen yli. Uhkana on myös, että kokonaisuudessaan verotulot vähenisivät eivätkä kasvaisi. Suomessa kotipaikkaansa pitävä rahastoyhtiö ja sen työntekijät maksavat veronsa Suomeen. Jos rahastot siirtyvät muualle, myös näiden toimintaan liittyvät verotulot menetetään”, Luukkonen painottaa.

Uusi osinkojen lähdevero olisi työryhmän mukaan hankala yhteensovittaa sekä periaatteellisesti että menettelyllisesti työeläkevakuutusyhtiöiden sekä muidenkin vakuutusyhtiöiden verotukseen. ”Mikäli työeläkevakuutusyhtiöt joutuisivat uuden lähdeverotuksen kohteeksi, tämä lisäisi eläkejärjestelmän tosiasiallista verorasitusta. Tämä voisi tarkoittaa joko eläkemaksujen nousua tai eläkkeiden tasoon kohdistuvaa painetta ja herättää kysymyksen lähdeveron kohdentumisesta – erityisesti tilanteessa, jossa verosopimukset estäisivät lähdeveron perimisen ulkomaisilta eläkerahastoilta”, todetaan mietinnössä.

Kiinteistösijoitusten verokohtelun tarkastelu monimutkaista

Työryhmä selvitti myös mahdollisuuksia periä kohtuullista veroa ulkomaisten rahastojen ja muiden verovapaiden yhteisöjen kiinteistösijoituksista saamista voitoista.

Osana tätä työtä työryhmä tarkasteli erilaisia vaihtoehtoja etenkin ulkomaisten kiinteistörahastojen veropohjan tiivistämiseksi. Näiden osalta työryhmä ei ehdota suoraan muutoksia mutta päätyi siihen, että rahastojen verotusta tulisi tarkastella kokonaisuutena myöhemmin.

”Mikäli kiinteistöihin sijoittavien erikoissijoitusrahastojen verotukseen haluttaisiin tehdä muutoksia, olisi myös näillä mahdollisesti vaikutus kokonaistarkasteluun. Lisäksi sijoitusrahastojen ja erikoissijoitusrahastojen verokohtelun EU-oikeudelliseen tilanteeseen on pitkään liittynyt tulkintakysymyksiä mutta toisaalta se on juuri nyt voimakkaassa kehitysvaiheessa. Verotuksen ennakoitavuus huomioon ottaen rahastojen verotuksen tarkastelu olisi perusteltua siinä vaiheessa, kun kansallinen liikkumavara suhteessa EU-oikeuteen on täsmentynyt”, todetaan mietinnössä.

”Rahastojen verotusta on tarkasteltu edellisen kerran VM:n eri sijoitusmuotojen verotusta selvittäneessä työryhmässä vuonna 2018. Tällöin työryhmä päätyi siihen, että rahastojen verokohtelu oli selkeää ja yksinkertaista sekä perusteltua. Tämä on tilanne edelleen”, Luukkonen huomauttaa.

Työryhmä tarkasteli myös niin sanottujen suorien kiinteistösijoitusten verotuksen muuttamista. Tällaisia sijoituksia olisi esimerkiksi työeläkevakuutusyhtiöillä. Työryhmä päätyi siihen, ettei tällaisten sijoitusten verokohteluun ole perusteltua ehdottaa muutoksia. Asiaan liittyy samoja kysymyksiä, joita nousi esiin jo osinkojen lähdeveron yhteydessä. Kyse on laajasta ja monimutkaisesta kokonaisuudesta, ja kun ulkomaisten sijoittajien rakenteet voivat olla monimuotoisia, olisi vaikeaa arvioida, kuinka muutokset kohdistuisivat näihin. Eläkevarojen verottaminen johtaisi myös paineeseen korottaa työeläkevakuutusmaksuja.

Kiinteistösijoitusten osalta työryhmä totesi lisäksi, että kansallista sääntelyä tuloverolaissa olisi veropohjan tiivistämisen näkökulmasta perusteltua muuttaa, jotta mahdollistettaisiin aikaisempaa laajemmin useassa verosopimuksessa sallittu verotusoikeuden käyttö kiinteistön välillisissä luovutuksissa.

Janoatko lisää?

Aiheeseen liittyviä uutisia ja kolumneja

Hallitus teki kotimaista omistajuutta, suomalaisia piensijoittajia ja työeläkevakuutusta tukevan päätöksen

Veroprofessori Reijo Knuutinen Alma Talentissa: Miksi asiantuntijaryhmä ei päätynyt esittämään osinkojen lähdeverotusta?

VM:n asiantuntijaryhmä: Osinkojen uusi lähdevero ei istu verojärjestelmään – linjaus tukee suomalaista rahastosijoittamista

Maltti on valttia veroratkaisuissa – osinkojen lähdeveron vaikutuksia selvitettävä edelleen asiantuntijavoimin